TIGER 리츠부동산인프라채권TR KIS ETF 분석 포스팅을 작성하였습니다. 일전에 같은 월배당시리즈로 리츠부동산인프라 ETF를 분석한 적이 있었는데요.(관련 포스팅 보러가기)

비슷하면서도 조금 다른 성격의 ETF가 바로 TIGER 리츠부동산인프라채권TR KIS 입니다. 사실 이름에 채권이 하나 더 붙었을 뿐인데요. 과연 어떤 점에서 달라졌고 투자 역시 할만한 ETF일까요?

제가 직접 많은 자료를 조사하고 분석한 내용을 토대로 TIGER 리츠부동산인프라채권TR KIS에 대해서 정리를 해보겠습니다. 국내 월배당 ETF에 관심이 많은 분들은 아래 내용을 집중해서 봐주시기 바랍니다.

Contents

TIGER 리츠부동산인프라채권TR KIS 분석

TIGER 리츠부동산인프라채권TR KIS 기본정보(시가총액 등)

시가총액은 현재 332억원으로 조금 인기가 없는 ETF입니다. 어떻게 보면 방어주 + 채권이 성격이라서 그런지 시총이 상당히 작은 편입니다. 자산 운용사는 미래에셋자산운용입니다.

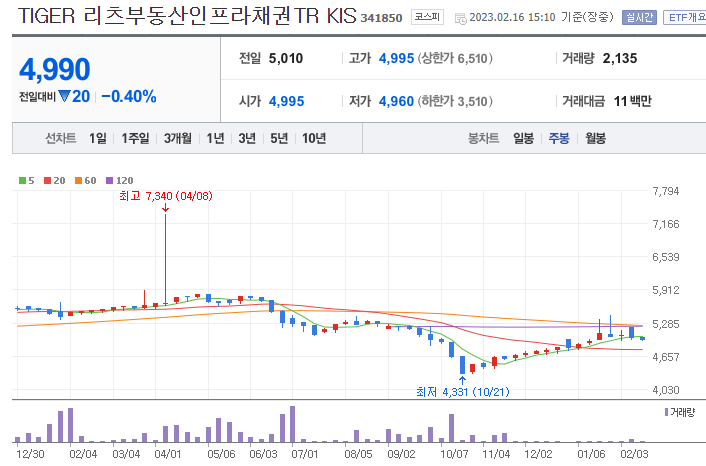

최근 주가 흐름 및 거래량

금리 인상으로 채권이 들어있는 ETF다 보니 하락하였습니다. 그런데 금리인상으로 리츠와 인프라주들도 하락을 했었죠. 어찌보면 금리 인상에 약한 것들만 모아놓은 느낌도 듭니다.

그런데 상당히 안정적인 것 역시 볼 수 있습니다. 주식을 기반으로 하는 ETF와는 사뭇 다르죠.

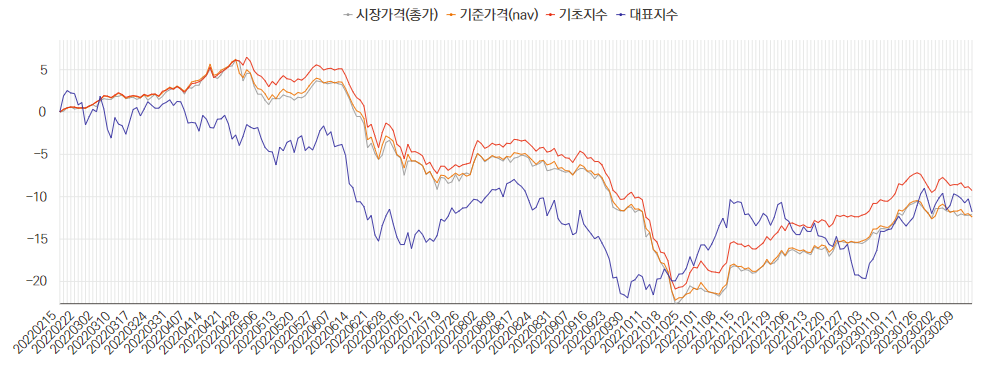

그런데 코스피200지수(파란색)과 비교해보면 또 애매합니다. 하락은 늦고, 상승은 더딘데 상승과 하락의 변동폭은 약한 느낌입니다.

20일 평균 거래량이 4천주, 거래대금이 2천만원 정도입니다. 유동성 역시 아쉬운 부분입니다.

보수, 수수료

보수는 0.22%입니다. 리츠부동산인프라 ETF가 0.29%인 것과는 조금 저렴합니다.

TIGER 리츠부동산인프라채권TR KIS 운용전략

해당 ETF는 KIS 리츠부동산인프라채권 TR 지수를 기초지수로 합니다. 해당 지수는 KIS채권평가에서 발표하는 지수로 유가증권시장 상장 종목으로 리츠와 인프라를 기초자산으로 하는 종목들과 국내 채권 및 채권관련 ETF의 비중을 7:3으로 혼합한 지수인데요.

주식채권 혼합 ETF이면서 7:3으로 투자를 하는데 여기서 주식은 리츠, 인프라 관련된 종목들에만 투자하는 전략입니다.

한마디로 방어주+고배당 주식들과 채권을 혼합하여 운용하는 전략입니다. 장점은 상당히 대표지수 대비 방어력이 좋다는 것이고 단점으로는 조금 애매하다는 것입니다.

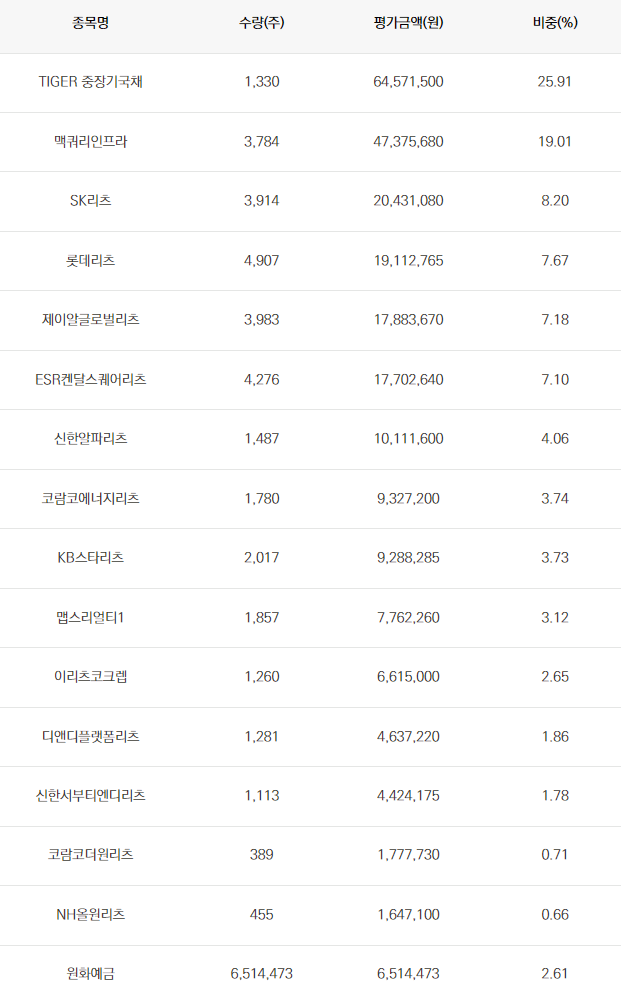

ETF 구성종목

보시면 중기채 ETF가 대략 30% 정도의 비율이고 나머지는 모두 리츠, 인프라 주식들로 채워져 있습니다.

TIGER 리츠부동산인프라채권TR KIS 배당

TIGER 리츠부동산인프라채권TR KIS 배당금

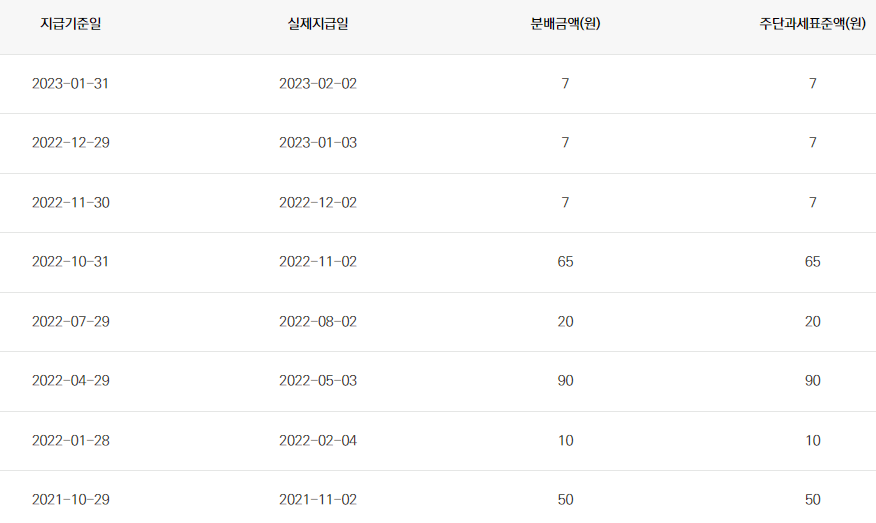

10월부터 월배당 ETF로 바뀌었는데요, 분기배당이었을때보다는 배당금이 줄어들은 감이 있습니다.

배당률

만약 현재 월배당금인 7원으로 계산하면 1년 배당수익률은 현재 주가 기준으로 1.6%입니다. 어떻게 보면 형편없는 수익률인데요, 월배당으로 바뀌면서 배당금이 줄었지만 아마 시간이 지나면 그래도 배당률이 더 높아질 것으로 보입니다.

배당일정

배당금 지급기준일은 매월 마지막 영업일이고, 지급일은 지급기준일 익영업일로부터 7일이내에 지급됩니다. 월 초 2~3일에는 받을 수 있다고 보시면 될 것 같습니다.

TIGER 리츠부동산인프라채권TR KIS 투자 포인트

조금 애매

리츠부동산과 채권을 섞어놓으니 방어는 되는데 뭔가 애매합니다. 위에서 말씀드렸다시피 하락과 상승 시기도 늦은데 하락폭과 상승폭 역시 막혀있는 느낌이죠.

사실 배당률도 높아야 하는데 지금 기준으로는 배당률도 조금 아쉽습니다.

기대할 건 금리인하

물론 금리인상으로 리츠, 인프라주나 채권 모두 박살이 났기에 어느정도 수긍은 됩니다. 타이밍상 이제 금리인하가 멀지 않았다고 보면 상당히 타이밍이 좋다고 봅니다.

금리인하시 채권가격은 오를테고, 리츠주와 인프라주의 배당률도 더 주목을 받게 될 것이니가요.

연금계좌 및 ISA

국내 월배당 ETF이기에 연금계좌나 ISA 계좌로 운용을 할 경우 절세에서 큰 혜택을 받을 수가 있습니다.

결론

타이밍상 금리가 고점이라는 분위기가 있는 지금이 최적이라고 봅니다. 다만, 방어주로써의 성격을 가진 ETF를 타이밍을 보고 투자를 해야 하는게 조금 아이러니하긴 하죠.

배당률도 지금 너무 보수적으로 지급하는 것 같은데 시간이 지나면 아마 3%대까지는 올라올 것으로 예상합니다.

*본 포스팅은 저의 주관성이 담긴 개인적인 공부 자료이며, 해당 ETF의 매수, 매도 추천이 아닙니다.

같이보면 좋은 포스팅

✅ KODEX 미국배당프리미엄액티브 (국내 월배당 ETF 시리즈 1)

✅ SOL 미국배당다우존스 분석 및 배당금 정보 (국내 월배당 ETF 2)

✅ TIGER 200 커버드콜 ATM 분석 및 배당금 정보 (국내 월배당 ETF 3)

✅ TIGER 리츠부동산인프라 분석 및 배당금 정보 (국내 월배당 ETF 4)

✅ SOL 미국S&P500 ETF 분석 및 배당금 정보 (국내 월배당 ETF 5)

✅ TIGER 미국S&P500 배당귀족 분석 배당금 정보(국내 월배당 ETF 6)

✅ TIGER 200커버드콜5% OTM 분석 및 배당금 정보 (국내 월배당 ETF 7)

✅ TIGER 미국나스닥100커버드콜(합성) 분석 및 배당금 정보 (국내 월배당 ETF 8)

✅ TIGER 미국나스닥100 레버리지 ETF 출시 및 분석(환노출형)

✅ 연금저축 ETF 추천, 그냥 이것 하나만 (Feat. IRP 펀드)